Маржа портфеля — это политика управления маржой на основе рисков и с использованием стресс-тестирования (цены маркировки и подразумеваемой волатильности базового актива) для расчёта общего риска портфеля. Если деривативный портфель содержит хеджированные позиции, маржа по одним позициям частично покрывает маржу по другим позициям, и это учитывается в расчёте необходимой маржи. Конкретный размер покрытия определяется результатами стресс-тестирования.

В настоящее время режим маржи портфеля поддерживается на Едином торговом аккаунте (ЕТА). В ЕТА хеджирование рисков может применяться между USDT деривативами, USDC деривативами, инверсными деривативами и спотом. Стресс-тестирование применяется только при расчёте маржи для деривативов. На ЕТА расчёт маржи для займов и отрицательного спотового баланса одинаковый как в режиме кросс-маржи, так и в режиме маржи портфеля.

Преимущества маржи портфеля

В отличие от кросс-маржи, которая рассчитывается на основе отдельных позиций, маржа портфеля рассчитывается на основе риска всего портфеля. В сбалансированном портфеле, который содержит хеджированные позиции, в режиме маржи портфеля размер необходимой маржи значительно снижается по сравнению с режимом кросс-маржи.

Расчёт маржи в режиме маржи портфеля

В режиме маржи портфеля требования к марже состоят из двух частей.

-

Требования к марже для всех позиций по деривативам, рассчитанные по приведённой ниже методологии. Обратите внимание: для включения спотовых активов в сценарии стресс-тестирования при выборе режима маржи должна быть активирована функция хеджирования на споте.

-

Требования к марже для всех заёмных активов рассчитываются таким же образом, как и в режиме кросс-маржи.

Поддерживающая маржа

Поддерживающая маржа без активных ордеров на деривативах

В Едином торговом аккаунте, спот, инверсные деривативы, USDC деривативы и USDT деривативы того же базового актива будут рассчитываться в той же единице риска.

Рассмотрите примеры BTC и ETH.

-

BTCUSDC, BTCUSD, BTCUSDT и BTC спотовые активы будут рассчитываться в одной и той же единице риска.

-

ETHUSDC, ETHUSD, ETHUSDT и ETH спотовые активы будут рассчитываться в одной и той же единице риска.

Формула расчёта поддерживающей маржи в режиме маржи портфеля:

Поддерживающая маржа = максимальный убыток + резервная составляющая

1. Максимальный убыток

Для выполнения стресс-тестирования Bybit оценит изменение цены маркировки и подразумеваемую волатильность базового актива по каждой группе риска, чтобы проанализировать максимальный убыток при различных рыночных условиях и определить размер необходимой маржи. Сценарии стресс-тестирования могут немного отличаться для различных групп риска.

Пример 1

Трейдер А удерживает 3 колл-опциона на продажу BTC. Подробная информация об опционе:

Базовая цена: $30 000

Подразумеваемая волатильность: 100%

Цена опциона: $1000

Дата исполнения опциона: 30 дней

Базовый актив: BTC

Расчётное колебание цены опциона в сценариях стресс-тестирования.

Верхний предел цены: $33 000

Нижний предел цены: $27 000

Подразумеваемая волатильность: 120%

Изучив эти параметры, можно предположить, что расчётная цена опциона в сценарии стресс-тестирования составляет $2500, а максимальный убыток — $4500, поскольку ($2500 − $1000) × 3 = $4500. Это означает, что маржа по этой позиции составляет $4500.

Однако, если трейдер владеет бессрочным контрактом с длинными позициями, максимальный убыток по бессрочному контракту в данном случае составляет −$3000, так как − ($33 000 − $30 000) = −$3000. В этом сценарии максимальный убыток рассчитывается по формуле: $4500 − $3000 = $1500. Таким образом, в режиме маржи портфеля размер необходимой маржи снизился с $4500 до $1500.

Как и в позициях по бессрочным контрактам, если на споте на ЕТА трейдер владеет +1 BTC и активирует хеджирование на споте, хеджирование оказывает аналогичное воздействие на маржу. В этом случае размер необходимой маржи в режиме маржи портфеля будет снижен примерно до $1500.

Как и в приведённом выше случае, если трейдер открыл хеджированные позиции, требования к марже будут значительно снижены. Кроме того, если рынок очень волатилен, расчётный максимальный убыток будет больше, чем на рынке с низкой волатильностью. Следовательно, если рынок относительно стабилен и подразумеваемая волатильность низкая, трейдер может удерживать больше хеджированных позиций для повышения прибыли.

И наоборот, на рынке с высокой предполагаемой волатильностью размер расчётного максимального убытка увеличится, а количество удерживаемых трейдером позиций сократится, чтобы обезопасить его средства.

Заданный процент снижения цены опционов ближе к дате исполнения

Поскольку цена за исполнение опциона будет рассчитываться с использованием метода средневзвешенной по времени цены за 30 минут до момента исполнения опциона, чувствительность окончательной цены опциона по отношению к базовому активу изменится. Дельта в течение расчётного периода станет меньше. В течение этого периода заданный процент цены, используемый в сценариях расчёта, снижается по мере приближения срока исполнения опциона, чтобы уменьшить размер поддерживающей маржи. Формула расчёта выглядит следующим образом:

Заданный процент снижения цены = заданный процент цены × (секунды до исполнения опциона / 1800)

Предположим, что в сценарии, где используется 15%, за 15 минут до исполнения опциона фактический процент, применяемый для тестирования, составляет 7,5% на основе следующего расчёта:

15% × (900 / 1800)

2. Резервная составляющая

Резервная составляющая используется для управления рисками и создания дополнительной маржи, в дополнение к расчётному максимальному убытку по позиции в условиях высокой волатильности.

Резервная составляющая состоит из пяти частей.

A. Резервная составляющая для коротких позиций по опционам. Это маржа необходима, если трейдер владеет опционом sell Call (продать колл) или sell Put (продать пут).

Формула расчёта

Резервная составляющая = чистый размер коротких позиций × коэффициент чистого размера коротких позиций × цена индекса.

*Для получения информации о коэффициенте чистого размера коротких позиций перейдите на страницу «Данные маржи». Обратите внимание, что в экстремальных рыночных условиях коэффициент чистого размера коротких позиций может быть скорректирован.

B. Резервная составляющая для Вега-спреда (опционы). Это маржа необходима для колл-опциона и пут-опциона с различными датами исполнения.

Формула расчёта

Резервная составляющая для Вега-спреда = разница во времени (в днях) для положительных/отрицательных Вега позиций * объём Вега-хеджирования * коэффициент Вега * цена индекса (показатели Вега могут быть положительными или отрицательными).

*Для получения информации о коэффициенте Вега перейдите на страницу «Данные маржи». Обратите внимание, что в экстремальных рыночных условиях коэффициент Вега может быть скорректирован.

C. Спред USDT-USDC-USD на случай непредвиденных обстоятельств: Это требование к марже охватывает колебания между курсами USDC, USDT и USD.

Формула

При наличии хеджированных позиций между контрактами USDT, USDC и инверсными:

Спред USDT-USDC-USD на случай непредвиденных обстоятельств = [abs(дельта USDT) + abs(дельта USDC) + abs(дельта USD) - abs(сумма дельт деривативов)] / 2 * фактор непредвиденных обстоятельств USDT-USDC-USD × индекс BTCUSD

При отсутствии позиций хеджирования между USDT, USDC и инверсными контрактами определенной монеты не будет никаких непредвиденных расходов USDT-USDC-USD, поскольку максимальные убытки рассматриваются в сценариях стресс-тестирования.

*Для получения информации о конкретных факторах непредвиденных обстоятельств USDT-USDC-USD см. страницу Параметры маржи для маржи портфеля. Обратите внимание, что в экстремальных рыночных условиях фактор непредвиденных обстоятельств USDT-USDC-USD может быть скорректирован.

D. Резервная составляющая для Дельта-спреда.

Рассмотрим пример с BTC. Предположим, что трейдер одновременно владеет опционами на BTC с разными датами исполнения, позицией на фьючерсах BTCUSDC, позицией на контракте BTC-PERP и активами по BTC на споте одновременно. Резервная составляющая для Дельта-спреда будет рассчитываться следующим образом.

Шаг 1. Все позиции по BTC необходимо классифицировать по дате исполнения, а затем рассчитать показатель Дельта для каждой такой даты.

Шаг 2. Затем необходимо рассчитать показатель Дельта для хеджированных друг против друга активов с разными датами исполнения, используя следующую формулу:

мин. [ABS (Дельта по длинным позициям), ABS (Дельта по коротким позициям)]

-

Дельта по длинным позициям = сумма (чистая положительная Дельта на дату истечения)

-

Дельта по коротким позициям = сумма (чистая отрицательная Дельта на дату истечения)

Шаг 3. Рассчитайте общую разницу во времени по следующей формуле:

ABS (TL – TS)

-

TL — это количество дней до исполнения в рамках взвешивания Дельты для всех дат с положительной общей Дельтой

TL = сумма [(дни до исполнения для дат с положительной общей Дельтой * ABS (общая Дельта для этой даты) / сумма (Дельта для всех дат с положительной общей Дельтой)]

-

TS — это количество дней до исполнения, взвешенное для Дельты всех дат с отрицательной общей Дельтой

TS = сумма (((дни до исполнения для дат с отрицательной общей Дельтой * ABS (общая Дельта для этой даты) / сумма (ABS (Дельта для всех дат с отрицательной общей Дельтой)))

Шаг 4. Резервная составляющая по USDC рассчитывается по следующей формуле:

суммарная разница во времени * Дельта хеджированных позиций * индекс BTC-USD * резервная составляющая Дельты по BTC

Примечания

— Для позиций по бессрочным USDC контрактам мы рассматриваем установленной датой исполнения второй день, то есть, до даты исполнения всегда остаётся один (1) день.

— Резервная составляющая для Дельты по BTC и ETH составляет 0,03%.

Шаг 5. При наличии в группе риска спотовых активов необходимо учитывать риск, связанный с разницей в спреде между спотом и деривативами.

Если баланс монет > 0, риск рассчитывается по следующей формуле:

ABS (спотовые активы, используемые для хеджирования) × цена индекса × макс. (взвешенный базис × коэффициент риска базиса / цена индекса – мин. (1 – коэффициент стоимости обеспечения – 2 %, маржа безопасности базиса), 0)

Если баланс монет < 0, риск рассчитывается по следующей формуле:

ABS (спотовые активы, используемые для хеджирования) × цена индекса × макс. (взвешенный базис × коэффициент риска базиса / цена индекса – мин. (коэффициент поддерживающей маржи для заёмных активов – 2 %, маржа безопасности базиса), 0)

Когда чистый капитал группы риска = 0, риск для спотовых активов равен 0.

Примечания

— Спотовые активы, используемые для хеджирования, — это сумма спотовых активов, используемых для хеджирования в режиме маржи портфеля. Эти спотовые активы участвуют в стресс-тестировании и могут снизить требования к общему размеру маржи. Следовательно, эти спотовые активы не могут быть переведены с ЕТА, но остаются доступными для спотовой торговли (при условии подтверждения ордера). Мы регулярно рассчитываем максимальное распределение спотовых активов, которые могут быть использованы для хеджирования в режиме маржи портфеля, и оцениваем потенциальный размер прибыли и убытков. Затем мы сравниваем рассчитанную сумму с существующими спотовыми активами на ЕТА и выбираем актив с более низким абсолютным значением. Учитывая динамичный характер торговли деривативами, это значение может меняться в зависимости от изменения условий на ЕТА трейдера. В сценариях, где группа риска содержит только позиции по бессрочным контрактам или фьючерсам, значение примерно равно значению Дельты по деривативам, умноженному на (-1). Однако оно не может превышать текущие спотовые активы на ЕТА.

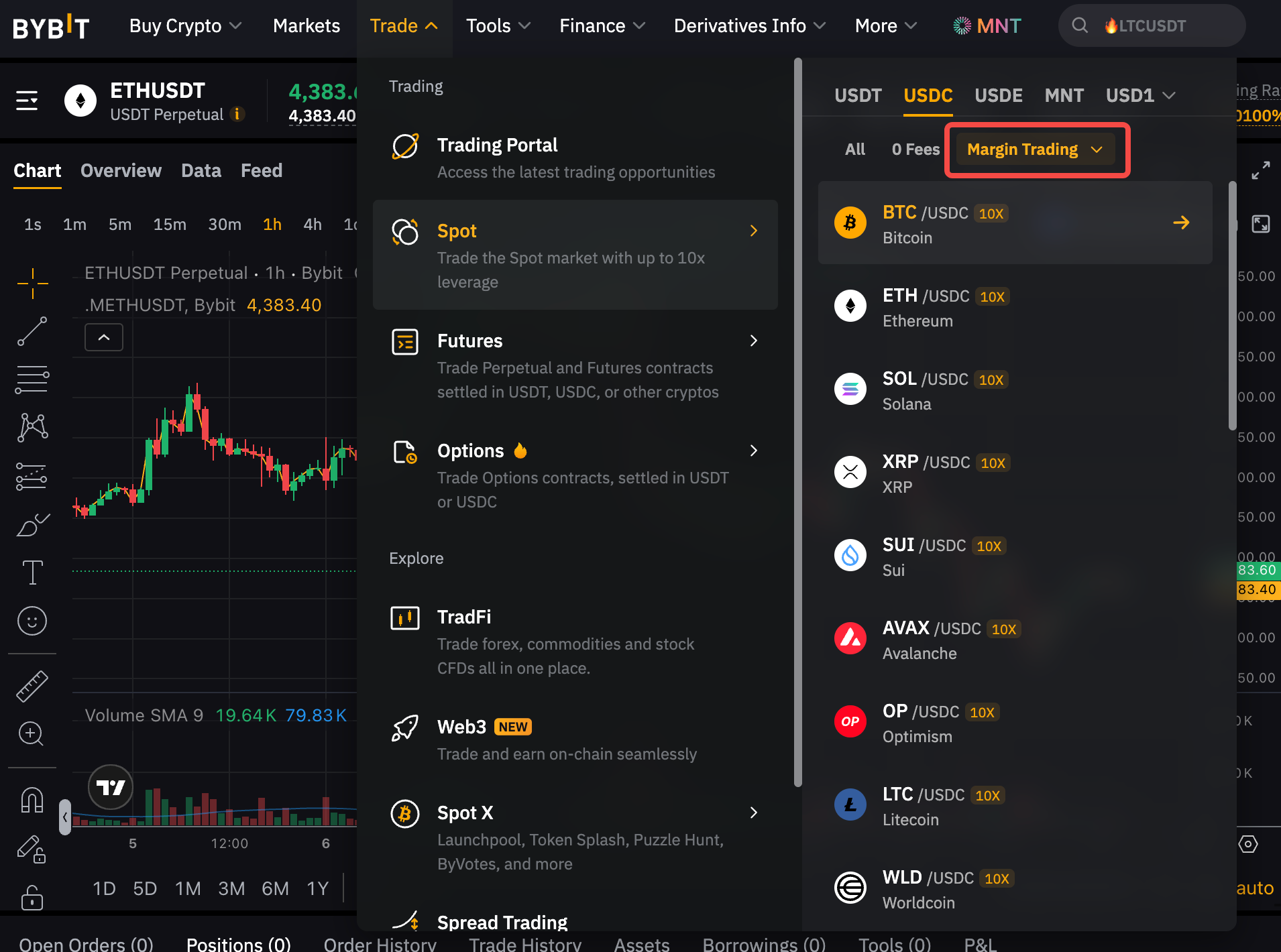

— Не все спотовые активы имеют право на спотовое хеджирование в режиме маржи портфеля. Только пары спотовой торговли, поддерживаемые в маржинальной торговле, имеют право на спотовое хеджирование. Вы можете просмотреть поддерживаемую пару маржинальной торговли на торговой странице.

— Коэффициент порога базового риска: BTC = -2,5%, другие монеты = 5%

— Базовый фактор риска: BTC и ETH = 45%, другие монеты = 60%

— Взвешенный базис — это разница между ценой дериватива и ценой индекса базового актива. Он рассчитывается с учётом дат исполнения и размеров позиций по деривативам.

E. Резервная составляющая для бессрочных и фьючерсных контрактов

Что касается бессрочных и фьючерсных контрактов, включая бессрочные и фьючерсные USDC контракты, а также бессрочные USDT контракты, здесь также необходимо рассчитывать размер резервов, используемых в качестве маржи.

Резервные фонды рассчитываются по следующей формуле:

Σabs (количество бессрочных контрактов и фьючерсов USDC + количество бессрочных USDT контрактов) × {{коэффициент риска}} × соответствующая цена индекса в USD по каждому контракту

*Для получения информации о коэффициентах риска и резервах по бессрочным контрактам и фьючерсам перейдите на страницу «Данные маржи». Обратите внимание, что в экстремальных рыночных условиях коэффициент риска может быть скорректирован.

Примечания

— Коэффициенты риска могут быть скорректированы в экстремальных рыночных условиях.

Поддерживающая маржа для активных ордеров по деривативам

Активные ордера на деривативы делятся на две группы в зависимости от Дельты — группу с положительной Дельтой и группу с отрицательной Дельтой. Затем каждая группа объединяется с позициями по деривативам для формирования портфеля. Поддерживающая маржа по деривативам — это самая крупная маржа в двух портфелях позиций по деривативам.

Приведём пример.

Если на аккаунте имеется ордер с положительной Дельтой (ордер А) и ордер с отрицательной Дельтой (ордер B) и позиция C, поддерживающая маржа по деривативам на ЕТА = макс. (ставка поддерживающей маржи (портфель C), ставка поддерживающей маржи (портфель [A + C]), ставка поддерживающей маржи (портфель [B + C]))

Начальная маржа

Начальная маржа = поддерживающая маржа * коэффициент начальной маржи

*Коэффициент начальной маржи может отличаться для каждой группы риска в зависимости от фактической ситуации. Для получения информации о коэффициентах начальной маржи перейдите на страницу «Данные маржи».

Процесс ликвидации

Если ставка поддерживающей маржи при использовании заёмных активов достигнет 85%, сработает автоматическое погашение, которое будет выполняться до полного погашения заёмной суммы.

Если заёмные активы не используются, а ставка поддерживающей маржи достигла 100%, все ордера отменяются и срабатывает частичная ликвидация, которая будет выполняться до тех пор, пока ставка поддерживающей маржи не снизится до 90%.

Более подробно эта информация изложена в статье «Правила торговли: процесс ликвидации (Единый торговый аккаунт)».