Ордера «Один отменяет другой» (OCO) предлагают трейдерам мощный инструмент для одновременного исполнения различных типов ордеров, улучшая управление рисками и автоматизируя торговлю. Эта функция объединяет два (2) условных ордера, при этом автоматическая отмена одного (1) ордера запускает другой. Ордера OCO созданы для повышения эффективности торговли и контроля рисков, предлагая вам конкурентное преимущество на рынке.

Ключевые преимущества и ограничения

Одновременные условные ордера: Трейдеры могут одновременно устанавливать условные рыночные или условные лимитные стоп-лосс ордера для одного актива. Например, вы можете разместить условный рыночный стоп-лосс и условный лимитный тейк-профит ордер для одного и того же актива. Маржинальные требования рассчитываются на основе той же суммы актива.

Механизм отмены: В ордерах OCO исполнение одного ордера приводит к автоматической отмене соответствующего ордера. Трейдеры, размещающие условные лимитные ордера, должны учитывать, что их ордер может сработать, но не исполниться, что приведет к последующей отмене соответствующего ордера.

Недоступно для использования API: Пользователи API не будут иметь доступа к ордерам OCO, поскольку они могут разработать стратегию, повторяющую данную функцию.

Исключительно для Спотовых и Спот-Маржинальных трейдеров: Ордера OCO доступны только пользователям, занимающимся Спотовой или Спотовой Маржинальной торговлей.

Узнайте больше

Ордера OCO: как они могут ограничить риск торговли криптовалютой

Как работает ордер OCO?

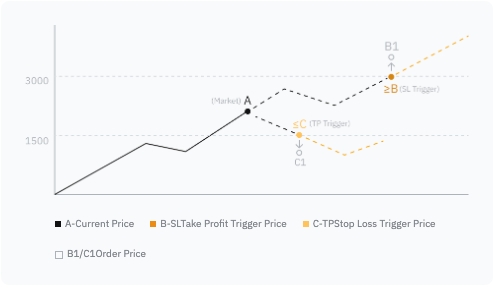

Ордер Bybit OCO настраивается с двумя (2) триггерами направления: один для верхнего лимита и один для нижнего лимита относительно текущей торговой цены. При срабатывании одного направления другое направление автоматически отменяется, и вступает в силу рыночный или лимитный ордер, установленный в сработавшем направлении. При размещении ордера OCO будет занята только односторонняя стоимость ордера.

|

ОСО Ордер на покупку |

OCO Ордер на продажу |

|

Цена срабатывания (C) для ордера на покупку по нижнему пределу (Тейк Профит) должна быть ниже текущей рыночной цены, а цена срабатывания (B) для ордера на покупку по верхнему пределу (Стоп Лосс) должна быть выше текущей рыночной цены. |

Цена срабатывания (C) для ордера на продажу на нижнем лимите (Стоп Лосс) должна быть ниже текущей рыночной цены, а цена срабатывания (B) для ордера на продажу на верхней границе (Тейк Профит) должна быть выше текущей рыночной цены. |

|

|

|

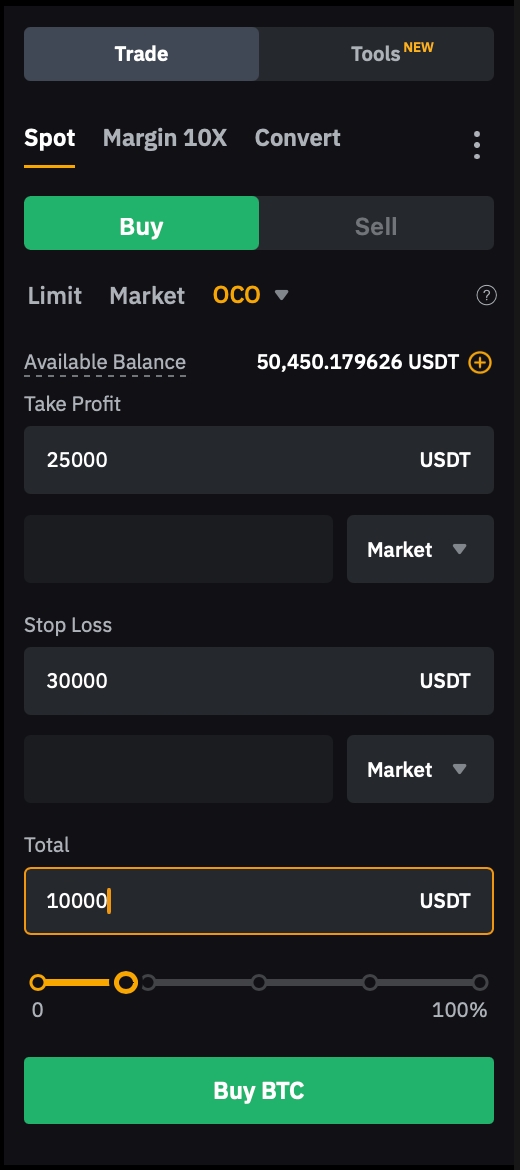

Пример 1 (Стратегия входа)

Предположим, BTC торгуется в диапазоне 25 000$ и уровень сопротивления на уровне 30 000$. Трейдер А намерен купить BTC либо в том случае, если цена вернется к 25 000$, либо превысит сопротивление в 30 000$.

Предполагая, что текущая цена составляет 27 000$, трейдер А установил ордер OCO для совершения сделок при прорыве сопротивления или восстановлении поддержки со следующими настройками:

-

Установление нижнего лимита цены с использованием условного рыночного ордера (тейк-профит) с триггерной ценой, установленной на уровне 25 000$.

-

Установление верхнего предела цены с использованием условного рыночного ордера (стоп-лосс) с триггерной ценой, установленной на уровне 30 000$.

Сценарии результатов:

Сценарий 1 (Происходит падение цены):

Цена BTC вернулась к 25 000$. Ордер трейдера А на тейк-профит срабатывает и исполняется по рыночной цене. Ордер со следованием Трейдера А на сумму 30 000$ был автоматически отменен после того, как произошел откат.

Сценарий 2 (Без падения, прямой рост цены):

Цена BTC растет, не возвращаясь к 25 000$.

Если цена продолжит расти и достигнет 30 000$, ордер со следованием Трейдера А сработает и исполнится по рыночной цене, а соответствующий ордер на тейк-профит на уровне 25 000$ будет отменен.

В этом случае Трейдер А подготовился как к падению, так и к возможности следования. Ордер на уровне 25 000$ ориентирован на потенциальное падение, а ордер на уровне 30 000$ нацелен на возможный прорыв. В зависимости от того, как движется рынок, стратегия Трейдера А позволяет ему использовать различные сценарии.

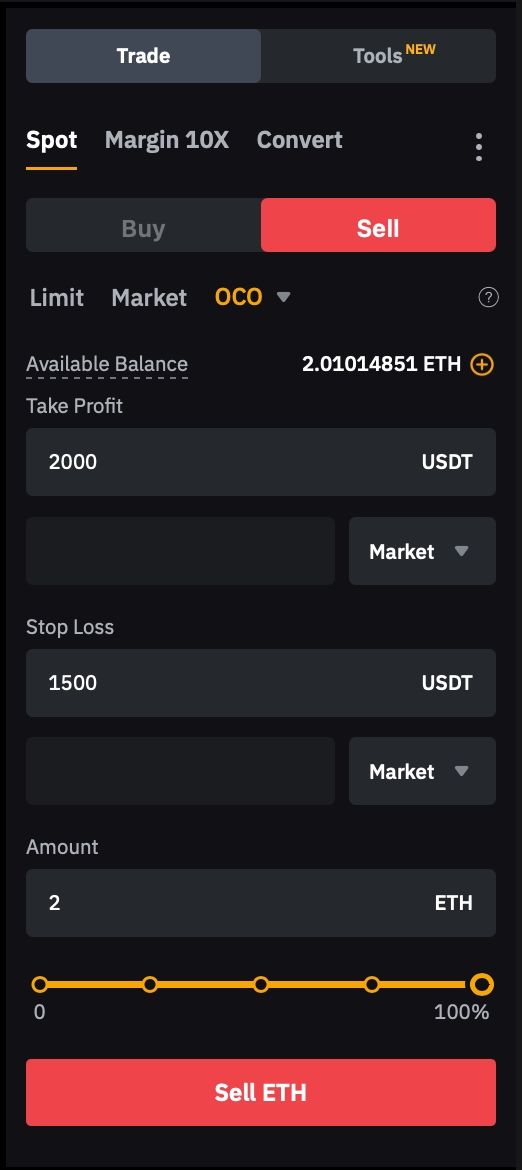

Пример 2 (Стратегия выхода)

Предположим, Трейдер Б держит 2 ETH со средней ценой покупки 1500$. Он ожидает краткосрочного роста цен на ETH до 2000$, а также стремится выйти на уровень безубыточности в случае спада на рынке.

Предполагая, что текущая цена составляет 1700$, трейдер Б устанавливает ордер на продажу OCO в качестве своей стратегии тейк-профита и стоп-лосса со следующими настройками:

-

Установление верхнего предела цены с использованием условного рыночного ордера (тейк-профит) с триггерной ценой, установленной на уровне 2000$.

-

Установление нижнего лимита цены с использованием условного рыночного ордера (стоп-лосс) с триггерной ценой, установленной на уровне 1500$.

Сценарии результатов:

Сценарий 1 (Тейк-профит):

Если цена ETH вырастет до 2000$, сработает ордер Тейк-профит Трейдера B, и его ETH будет продан по рыночной цене. Соответствующий ордер Стоп-лосс на уровне 1500$ автоматически отменяется, поскольку был достигнут Тейк-профит.

Сценарий 2 (Стоп-лосс):

В случае спада на рынке, когда цена ETH падает до 1500$, срабатывает Стоп-лосс Трейдера Б, что приводит к продаже его ETH по рыночной цене. Соответствующий ордер Тейк-профит будет отменен.

В этом случае Трейдер Б подготовил как ордер Тейк-профит для обеспечения потенциальной прибыли на восходящем рынке, так и ордер Стоп-лосс для снижения риска.

Примечания:

— На данный момент поддерживается TP/SL с условными рыночными или условными лимитными ордерами. Для условных рыночных ордеров требуется только триггерная цена. Однако для условных лимитных ордеров пользователям необходимо будет установить как триггер, так и цену ордера.

— Лимитные ордера обеспечивают более точный контроль над ценой исполнения. Однако существует вероятность того, что ваш лимитный ордер может не быть исполнен, если рынок не достигнет указанной вами цены. Для получения дополнительной информации, пожалуйста, обратитесь сюда.

— Для OCO TP/SL с условным лимитным ордером обратите внимание, что при срабатывании одного из условных лимитных ордеров соответствующий SL или TP ордер будет отменен, даже если лимитный ордер не исполнен. Это связано с тем, что система обрабатывает набор ордеров TP/SL OCO как единое целое. Пока достигается триггерная цена одного ордера, условие триггера считается выполненным, и соответствующий ордер будет отменен.

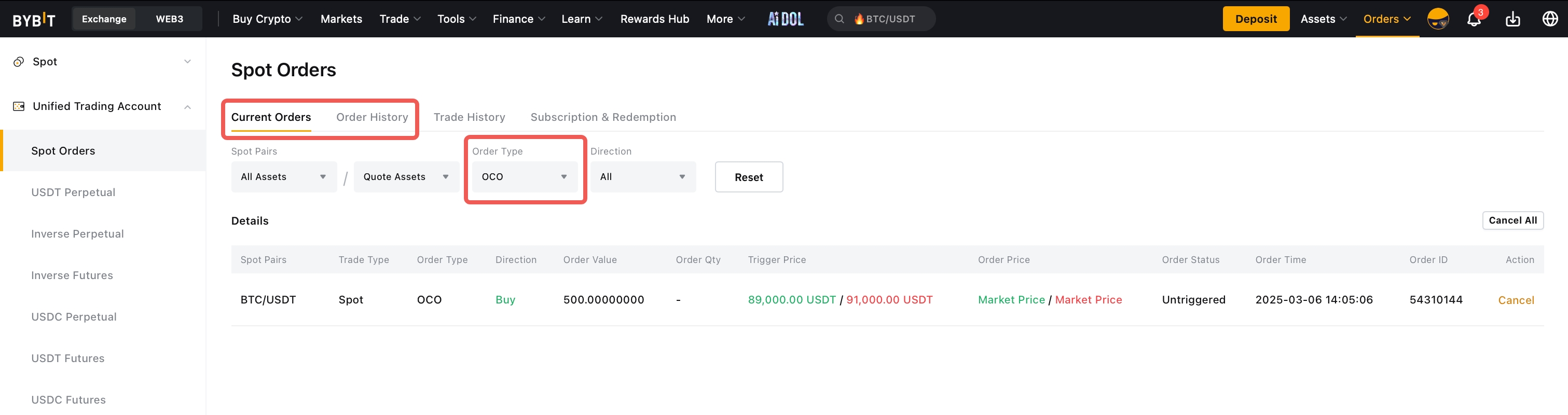

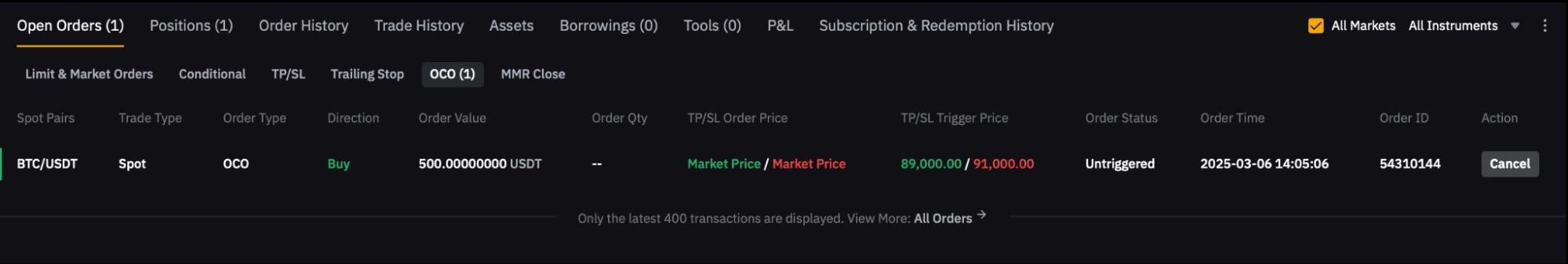

Просмотр сведений и истории ваших ордеров OCO

Вы можете просмотреть свои ожидающие ордеры OCO, перейдя на вкладку Открытые ордера и проверив выполненные или отмененные ордеры OCO на вкладке История ордеров.

Кроме того, Единого торгового аккаунта перейдите на страницу Ордеров Единого торгового аккаунта → Спотовые ордера → Текущие ордера или страницу История ордеров.