Un Margen de Cartera es una póliza de margen basada en el riesgo que utiliza las Pruebas de Tensión (el precio de mercado y la volatilidad implícita del activo subyacente) para calcular el riesgo global de una cartera. Al someterlo a una prueba de tensión, cuando una cartera de derivados contiene posiciones de cobertura, el margen requerido puede compensarse parcialmente entre sí. La cantidad de compensación específica se determina mediante los resultados de la prueba de tensión.

Actualmente, el modo de margen de cartera es compatible con la cuenta de trading unificada (UTA). En la UTA, la cobertura de riesgo podría aplicarse entre derivados USDT, derivados USDC, derivados inversos y al contado. No obstante, solo el cálculo del margen para derivados utiliza la prueba de tensión. El cálculo del margen para préstamos y saldo negativo en spot es el mismo entre el modo de margen cruzado y el modo de margen de cartera dentro de la UTA.

Ventajas del margen de cartera

A diferencia del margen cruzado, que se calcula para posiciones individuales, el margen de cartera se calcula en función del riesgo de una cartera completa. Si mantienes una cartera equilibrada con posiciones de cobertura, el modo de margen de cartera reducirá en gran medida el margen requerido en comparación con el modo de margen cruzado.

Cálculo de márgenes en el modo de margen de cartera

El requisito de margen total para los usuarios del modo de margen de cartera consta de dos partes:

-

Requisitos de margen total para todas las posiciones de derivados, calculado con la metodología siguiente. Ten en cuenta que la función de cobertura en spot debe estar habilitada al elegir el modo de margen para que los activos spot se incluyan en los escenarios de prueba de tensión.

-

Requisitos de margen para todos los activos tomados en préstamo, calculado de la misma manera que en el modo de margen cruzado.

Margen de mantenimiento

Margen de mantenimiento sin órdenes activas de derivados

En la Cuenta de trading Unificada, los Derivados Spot, Inversos, los Derivados USDC y los Derivados USDT del mismo subyacente se calcularán en la misma unidad de riesgo.

Tomemos BTC y ETH como ejemplos.

-

Los activos BTCUSDC, BTCUSD, BTCUSDT y BTC Spot se calcularán en la misma unidad de riesgo.

-

Los activos al contado de ETHUSDC, ETHUSD, ETHUSDT y ETH se calcularán en la misma unidad de riesgo.

La fórmula de cálculo del margen de mantenimiento en el modo de margen de cartera es:

Margen de mantenimiento = pérdida máxima + componentes de contingencia

1. Pérdida máxima

Para cada unidad de riesgo, Bybit evaluará el movimiento del precio de marca del activo subyacente y la volatilidad implícita (VI) para la prueba de tensión con el fin de analizar la pérdida máxima en diferentes condiciones de mercado y calcular el margen requerido para la cartera. Los escenarios de prueba de tensión pueden ser ligeramente diferentes para las diferentes unidades de riesgo.

Ejemplo 1

El trader A tiene 3 opciones de compra de venta BTC. Los detalles de la opción son los siguientes:

Precio subyacente: 30 000 USD

VI 100 %

Precio de la opción: 1000 USD

Fecha de vencimiento: 30 días

Subyacente: BTC

Fluctuación estimada del precio de la opción en situaciones de prueba de tensión:

Rango de precio superior: 33 000 USD

Rango de precio inferior: 27 000 USD

VI 120 %

De acuerdo con los parámetros estimados, podemos asumir que Bybit calcula que el precio estimado de la opción en el escenario de prueba de tensión es de 2500 USD, y la pérdida máxima es de 4500 USD = (2500 USD − 1000 USD) × 3. Esto indica que el margen ocupado por esta posición es de 4500 USD.

Sin embargo, si el Trader A mantiene un contrato perpetuo con posiciones largas al mismo tiempo, la pérdida máxima del contrato perpetuo, en este caso, es de −3000 USD = −(33 000 USD − 30 000 USD). En este escenario, la pérdida máxima en la cuenta del Trader A se calcula como 1500 USD = 4500 USD − 3000 USD. Por lo tanto, el margen requerido ha caído de 4500 USD a 1500 USD en el modo de margen de cartera.

De forma similar a mantener posiciones en contratos perpetuos, si los traders tienen una posición de +1 BTC spot en su UTA y activan la cobertura spot, logrará un efecto de cobertura similar en sus márgenes. En este caso, el margen requerido en el modo de margen de cartera se reducirá a unos 1500 USD.

Como en el caso anterior, cuando los traders mantienen posiciones de cobertura, el requisito de margen se reducirá significativamente. Además, cuando el mercado es altamente volátil, la pérdida máxima estimada es mayor que cuando la volatilidad del mercado es baja. Por lo tanto, cuando el mercado es relativamente estable y la VI es baja, los traders pueden mantener más posiciones cubiertas para obtener más beneficios.

Por el contrario, cuando el mercado fluctúa y la VI sea alta, la pérdida máxima estimada aumentará, y el número de posiciones que mantienen los traders será limitado para proteger la seguridad de los fondos del trader.

Deterioro del porcentaje de precio preestablecido de opciones cercanas al vencimiento

Dado que el precio de ejecución de la opción se calculará utilizando un método de precio medio ponderado en el tiempo 30 minutos antes del vencimiento, la sensibilidad del precio final de la opción en relación con el subyacente, también conocido como Delta será menor durante el período de liquidación. Durante este período, el porcentaje del precio preestablecido utilizado en el cálculo de prueba del escenario disminuye a medida que se acerca la hora de vencimiento para reducir el margen de mantenimiento del usuario. La fórmula para calcular el período es la siguiente:

Porcentaje del precio preestablecido deteriorado = porcentaje del precio preestablecido × (segundos hasta el vencimiento/1800)

Suponiendo que en un escenario en el que se utiliza el 15 % para el cálculo, 15 minutos antes de que venza la opción, el porcentaje real utilizado para la prueba es del 7,5 %, basado en el siguiente cálculo:

15 % × (900/1800)

2. Componente de contingencia

La gestión de riesgos utiliza el componente de contingencia para reservar el margen requerido adicional para la posición, además de la pérdida máxima de la posición cuando el mercado es extremadamente volátil.

El componente de contingencia consta de cinco partes:

A. Contingencia de opciones cortas: Se trata de un margen generado cuando los traders tienen opciones de venta call o de venta put.

Fórmula

Contingencia de opciones cortas = valor nominal neto de opciones cortas × coeficiente de opciones cortas netas × precio índice.

* Para obtener información sobre los coeficientes netos de opciones cortas específicas, consulta la página de parámetros de margen para el margen de cartera. Ten en cuenta que, en condiciones de mercado extremas, los coeficientes netos de opciones cortas pueden ajustarse.

B. Contingencia de diferencial Vega (opciones): Esta es la ocupación de margen generada por las opciones call y put con diferentes fechas de vencimiento.

Fórmula

Contingencia de diferencial Vega = diferencia de tiempo en días para posiciones Vega positivas/negativas * cantidad de cobertura Vega * factor de contingencia Vega * precio índice

* Para conocer el factor de contingencia Vega específico, consulta la página de Parámetros de margen para el margen de cartera. Ten en cuenta que, en condiciones extremas de mercado, se puede ajustar el factor de contingencia Vega.

C. Contingencia del diferencial USDT-USDC-USD: Este requisito de margen cubre la fluctuación entre los tipos de cambio de USDC, USDT y USD.

Fórmula

Si hay posiciones cubiertas entre contratos USDT, USDC e inversos:

Contingencia de diferencial USDT-USDC-USD = [abs(Delta de USDT) + abs(Delta de USDC) + abs(Delta de USD) - abs(suma delta de derivados)]/2 * Factor de contingencia USDT-USDC-USD ×índice BTCUSD

Si no hay posiciones de cobertura entre los contratos USDT, USDC e inversos de una moneda determinada, no habrá contingencias USDT-USDC-USD, ya que las pérdidas máximas están cubiertas en escenarios de pruebas de estrés.

*Para conocer los factores de contingencia específicos de USDT-USDC-USD, consulte la página Parámetros de margen para el margen de cartera. Tenga en cuenta que, en condiciones extremas del mercado, se puede ajustar el factor de contingencia USDT-USDC-USD.

D. Contingencia del diferencial Delta

Tomemos el BTC como ejemplo, suponiendo que los traders mantienen posiciones en opciones de BTC con diferentes fechas de vencimiento, posiciones de futuros BTCUSDC, posiciones de contratos perpetuos de BTC y activos de BTC en spot al mismo tiempo. La contingencia Delta del USDC se calculará de la siguiente manera:

Paso 1: Se clasifican todas las posiciones en la unidad de riesgo BTC por fecha de caducidad y se calcula el delta neto de cada fecha de vencimiento.

Paso 2: Se calcula el delta de diferentes vencimientos cubiertos entre sí en función de la siguiente fórmula:

Min[abs(Delta largo), abs(Delta corto)]

-

Delta largo = Suma (Delta neto positivo de la fecha de vencimiento)

-

Delta corto = Suma (Delta neto negativo de la fecha de vencimiento)

Paso 3: Se calcula la diferencia de tiempo combinada según la siguiente fórmula:

ABS (TL - TS)

-

TL es el número de días hasta el vencimiento en la ponderación delta para todos los vencimientos con delta neto positivo

TL = Suma [(Días hasta el vencimiento para vencimientos con delta neto positivo * ABS (delta neto para ese vencimiento) / Suma (delta para todos los vencimientos con delta neto positivo) ]

-

TS es el número de días hasta el vencimiento ponderado por el delta para todos los vencimientos con delta neto positivo

TS = Suma (((Días hasta el vencimiento para vencimientos con delta neto negativo * ABS (delta neto para ese vencimiento) / Suma (delta para todos los vencimientos con delta neto negativo) ]

Paso 4: La contingencia Delta del USDC se calcula en función de la siguiente fórmula:

Diferencia de tiempo combinada * posición Delta en la cobertura * índice BTC-USD * factor de contingencia Delta de BTC

Notas:

— Para los contratos perpetuos de USDC, consideramos que la fecha de vencimiento establecida es el día 2, es decir, el número de días restantes hasta el vencimiento es siempre de un (1) día.

— El factor de contingencia Delta para BTC y ETH es del 0,03 %.

Paso 5: Si hay posiciones spot en la unidad de riesgo, debe tenerse en cuenta el riesgo de diferencial entre spot y derivados.

Cuando el capital de monedas > 0, el riesgo de diferencial en spot se calcula según la siguiente fórmula:

abs(activos spot utilizados para la cobertura) × precio índice × máximo (base ponderada × factor de riesgo de base/precio índice - min(1- porcentaje del valor de la garantía - 2%, margen de base de seguridad), 0)

Cuando el capital de monedas < 0, el riesgo de diferencial en spot se calcula según la siguiente fórmula:

abs(activos spot utilizados para la cobertura) × precio índice × máx. (base ponderada × factor de riesgo de base/precio índice - min (porcentaje del margen de mantenimiento para activos tomados en préstamo - 2%, margen de base de seguridad), 0)

Cuando el capital neto de la unidad de riesgo = 0, el riesgo base para spot es 0.

Notas:

— Los Activos spot utilizados en la cobertura son la cantidad de activos spot utilizados para la cobertura en el modo de margen de cartera. Estos activos spot están involucrados en las pruebas de tensión y pueden reducir los requisitos generales de margen. En consecuencia, estos activos spot no pueden transferirse fuera de la UTA, pero permanecen disponibles para hacer spot trading (sujeto a confirmación de orden). Calculamos periódicamente la asignación máxima de activos spot para la cobertura en el modo de margen de cartera y evaluamos su posible P&G. A continuación, comparamos el importe calculado con las posiciones spot existentes dentro de la UTA y seleccionamos la que tenga el valor absoluto más bajo. Dada la naturaleza dinámica del trading de derivados, este valor puede variar en respuesta a las condiciones cambiantes en las UTA de los traders. En situaciones en las que una unidad de riesgo sólo contiene posiciones en perpetuos o futuros, el valor es aproximadamente igual al valor Delta de los derivados multiplicado por (-1). Sin embargo, no puede exceder las posiciones spot actuales dentro de la UTA.

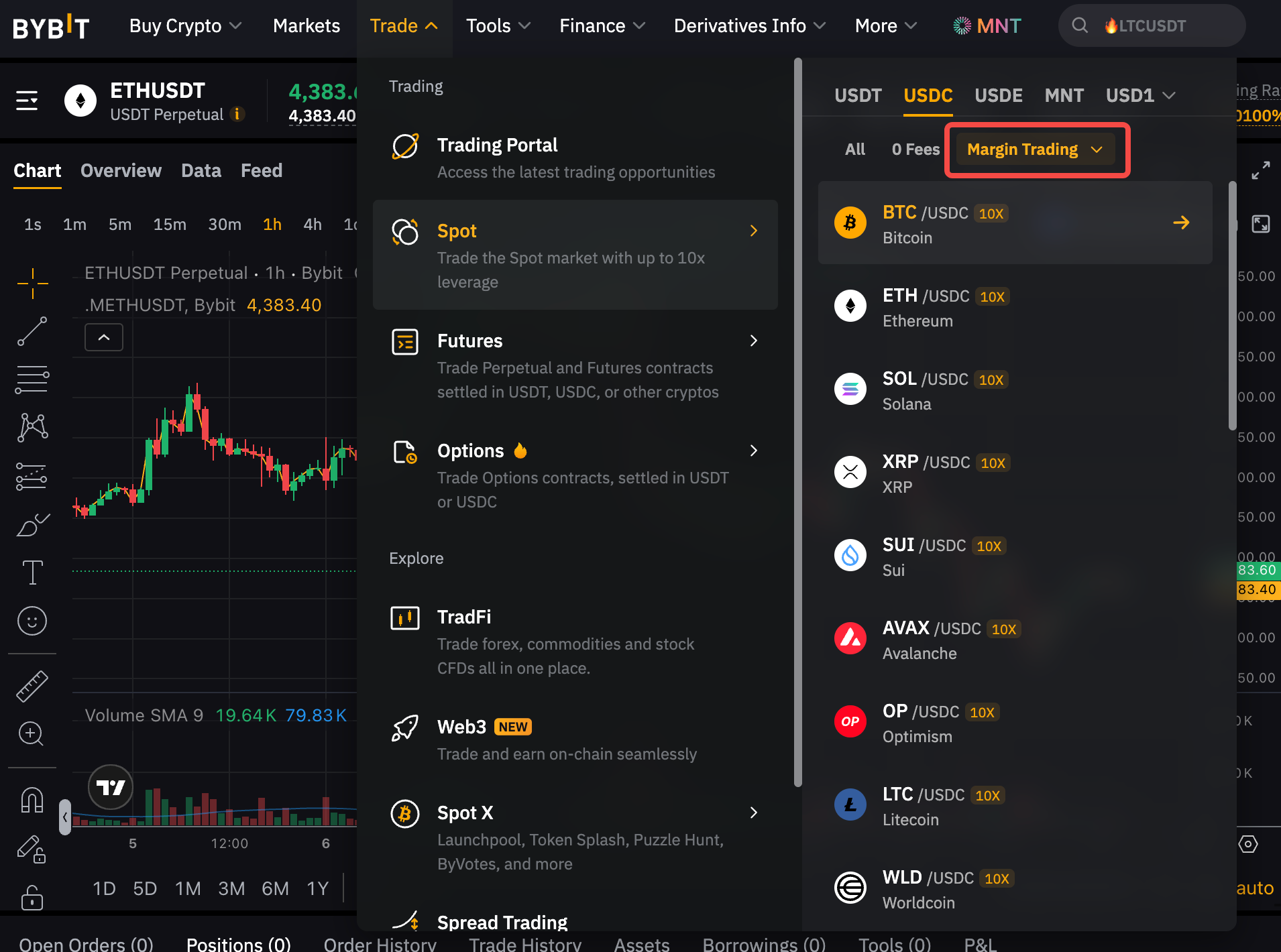

— No todos los activos al contado son elegibles para la Cobertura al contado en el modo de margen de cartera. Solo los pares de operaciones al contado que se admiten en operaciones de margen son elegibles para la cobertura al contado. Puede ver el par de trading de margen compatible desde la página de trading.

— Cociente del umbral de riesgo básico: BTC = -2,5 %, otra moneda = 5 %

— Factor de riesgo básico: BTC y ETH = 45 %, otras monedas = 60 %

— La base ponderada es una medida de la diferencia entre el precio de los derivados y el precio índice del activo subyacente. Se calcula teniendo en cuenta las diferentes fechas de vencimiento y tamaños de las diferentes posiciones de derivados.

E. Contingencia de perpetuos y futuros

Cuando se trata de contratos perpetuos y de futuros, incluidos USDC perpetuos y de futuros, USDT perpetuos y perpetuos inversos y de futuros, es esencial calcular los fondos de contingencia necesarios como parte del margen.

Esta es la fórmula para determinar los fondos de contingencia:

abs (cantidad de USDC perpetuos y futuros + cantidad de USDT perpetuos + cantidad de perpetuos y futuros inversos) × {{factor de riesgo}} × precio índice de USD correspondiente para cada contrato

* Para conocer los factores de riesgo específicos de contingencia de perpetuos y futuros, consulta la página de parámetros de margen para el margen de cartera. Ten en cuenta que, en condiciones extremas de mercado, se puede ajustar el factor de riesgo.

Notas:

— Los factores de riesgo pueden ajustarse en condiciones extremas del mercado.

Margen de mantenimiento en órdenes activas de derivados

Bybit divide las órdenes activas de derivados en dos grupos según el delta, uno con delta positivo y el otro con delta negativo. A continuación, cada grupo se combinaría con posiciones de derivados para formar una cartera. El margen de mantenimiento (MM) de derivados de la cuenta es el MM más grande entre las dos carteras y las posiciones de derivados.

Ejemplo:

Si la cuenta tiene una orden abierta con delta positivo A, una orden abierta con delta negativo B y la posición C, el margen de mantenimiento para derivados en la UTA = MAX (MMR (cartera_C), MMR (cartera_ [A + C]), MMR (cartera_ [B + C]))

Margen inicial

Margen inicial = Margen de mantenimiento × Factor IM

* El factor IM para cada unidad de riesgo puede variar dependiendo de la situación real. Para conocer el factor IM específico, consulta la página de Parámetros de margen para el margen de cartera.

Proceso de liquidación

Si los usuarios han tomado prestados activos, el reembolso automático se activará cuando la tasa de margen de mantenimiento alcance el 85 % hasta que el importe del préstamo se haya pagado en su totalidad.

Si los usuarios no tienen activos prestados, cuando la tasa de margen de mantenimiento alcance el 100 %, se cancelarán todas las órdenes y se activará la liquidación parcial hasta que la tasa de margen de mantenimiento disminuya al 90 %.

Para obtener más información, consulta las Reglas de trading: Proceso de liquidación (cuenta de trading unificada).