El mecanismo de copy trading de Bybit funciona replicando los parámetros de la orden del Master Trader en las cuentas de los seguidores, una orden cada vez, después de que el Master Trader las emita. Es esencial tener en cuenta que Bybit combinará órdenes en una posición si están en la misma dirección y pares de trading. La liquidación siempre se basará en el precio promediado de entrada derivado de estas órdenes combinadas.

La ejecución de cada orden se ve influida por las condiciones del mercado en tiempo real, lo que hace que cada trade sea única. Como resultado, pueden surgir discrepancias al combinar estos trades con otros en la misma dirección y par de trading, y esto puede afectar significativamente al precio promediado y a la liquidación final. Es esencial que los traders reconozcan que todas las inversiones conllevan riesgos inherentes antes de iniciar el copy trading. Los usuarios deben asumir toda la responsabilidad de comprender y aceptar estos riesgos antes de iniciar cualquier actividad de trading.

En este artículo, analizaremos los distintos escenarios que pueden dar lugar a diferencias entre las posiciones de los seguidores y las de los Masters Traders.

- Omisión de copy trades

- Condiciones del mercado, volatilidad y liquidez

- Limitaciones del Modo Smart Copy

- Limitaciones del modo de copia avanzado

- Bot de Trading

- Desbordamiento de IMR

Omisión de copy trades

Antes de entrar en los detalles de los copy trades no ejecutados, veamos una tabla que indica los cambios en el precio promediadoo de entrada entre los seguidores y los Master Traders.

|

Master Trader |

Seguidor | ||||||

|

Hora de ejecución de la orden |

Cantidad de la orden |

Precio de la orden |

Precio promediado de entrada |

Cantidad de la orden |

Estado de la orden |

Precio de la orden |

Precio promediado de entrada |

|

Hora A |

1 |

30 000 |

30 000 |

0,5 |

Copiado |

30 000 |

30 000 |

|

Hora B |

3 |

20 000 |

22 500 |

- |

Copy trade omitido |

- |

30 000 |

|

Hora C |

2 |

30 000 |

13 750 |

- |

Copy trade omitido |

- |

30 000 |

|

Hora D |

1 |

10 000 |

13 214,28 |

1 |

Copiado |

10 000 |

16 666,67 |

A partir de los resultados anteriores, podemos ver que el copy trading no ejecutado puede dar lugar a discrepancias entre el precio promediado de entrada de los seguidores y el de los Master Traders. A continuación se muestran algunos motivos habituales por los que no se ejecutan los copy trades.

|

Saldo disponible insuficiente |

Cuando el saldo disponible del seguidor en el copy trading no sea suficiente para hacer una orden que cumpla con el requisito de tamaño mínimo de orden, la orden no se hará y esto tendrá como consecuencia que los trades no se copien. |

|

El coste calculado de la orden supera el saldo disponible |

De forma similar a la situación anterior, si el coste de la orden requerido para una orden supera el saldo disponible que el seguidor tiene invertido actualmente en el Master Trader, no se emitirá la orden. Debido a la rápida fluctuación de los precios del mercado, no puede existir garantía alguna sobre el precio exacto al que se completará la orden. Si el coste calculado de la orden supera el saldo disponible, el sistema rechazará automáticamente la orden para garantizar que la cuenta del seguidor permanezca con un saldo seguro y manejable. |

|

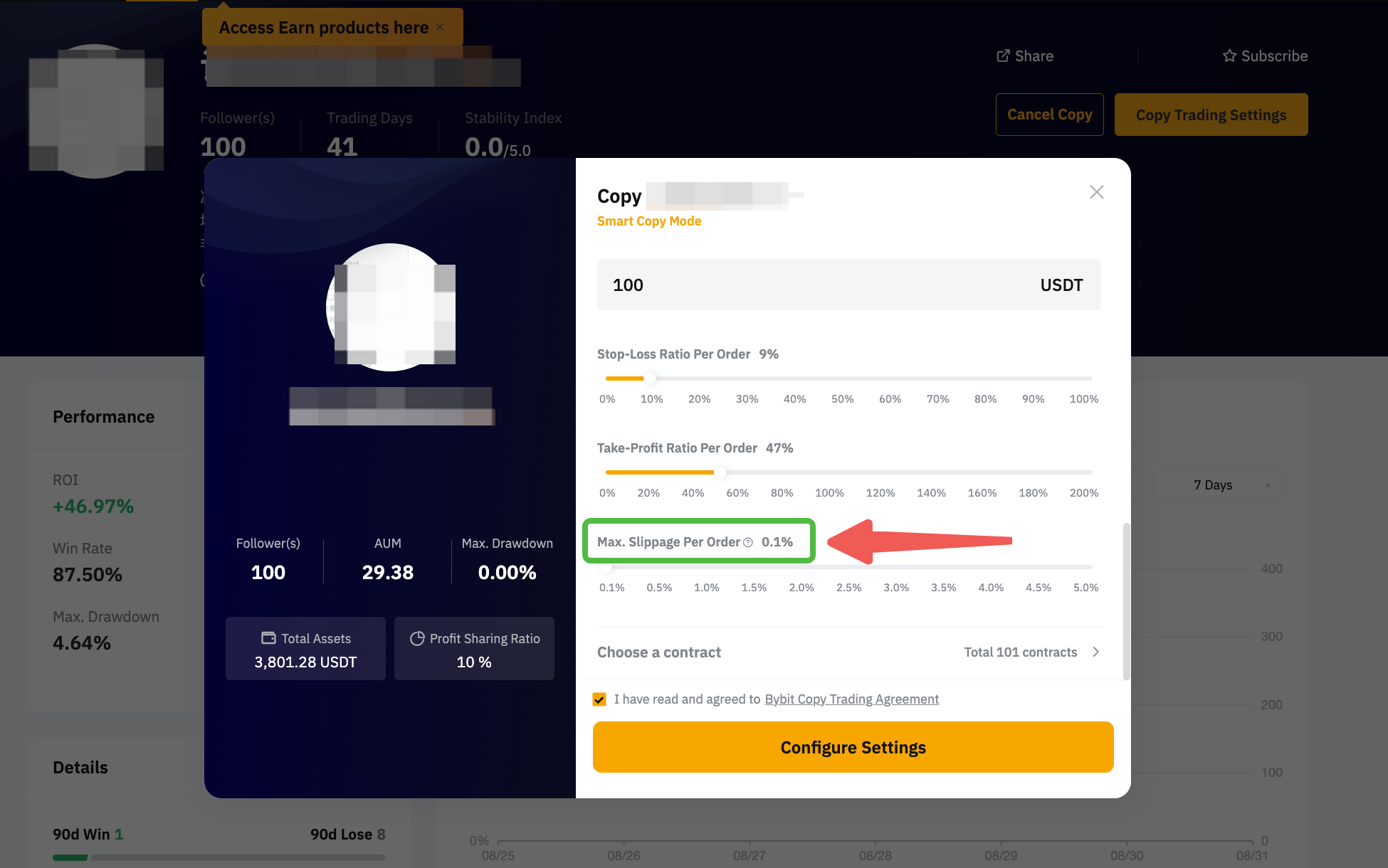

La desviación de precio (deslizamiento) supera el umbral |

El servicio de copy trading de Bybit cuenta con un mecanismo de protección de precios para mitigar los riesgos de deslizamiento en la creación de órdenes del seguidor. El sistema implementa una tolerancia de deslizamiento máxima predeterminada del 0,1% por orden, que los usuarios pueden ajustar hasta un máximo del 5%.

Para ilustrar este proceso, consideremos distintos momentos para la ejecución de un trade: A, B y C.

|

|

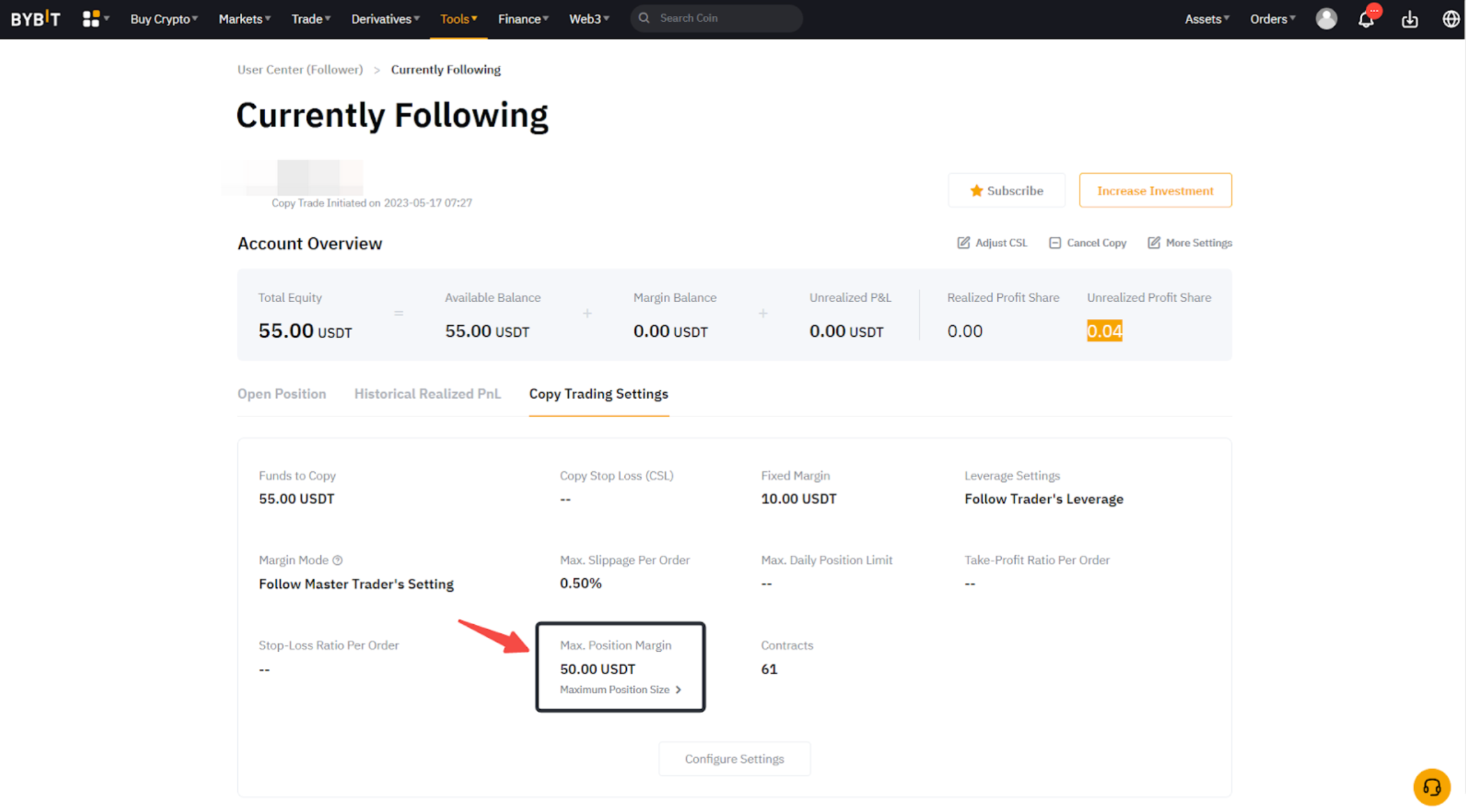

El límite máximo del margen de posición alcanza el tope |

El límite máximo de margen de posición es un parámetro que los seguidores pueden establecer para gestionar eficazmente el riesgo y la exposición de los usuarios. Es un límite predefinido del valor de posición que un usuario puede mantener para cada par de trading. De forma predeterminada, el margen de posición máximo para cada tipo de contrato está limitado a 300 000 USDT. Cuando la posición de un seguidor alcanza el límite máximo del valor del margen de posición para un par de trading en particular, no se harán órdenes adicionales, lo que dará lugar a desviaciones en el número total de trades que se ejecutan y en el precio promediado de entrada de la posición del Master Trader. Es esencial destacar que los seguidores tienen la flexibilidad de personalizar su configuración de trading según sus preferencias y tolerancia al riesgo. Al ajustar el margen de posición máx. a un valor inferior, por ejemplo, 20 USDT, el valor máximo de la posición se reducirá significativamente, por lo que será más probable alcanzar el límite. En tales condiciones, los seguidores pueden encontrar casos de copy trades fallidos debido a la restricción del valor máximo de la posición.

|

|

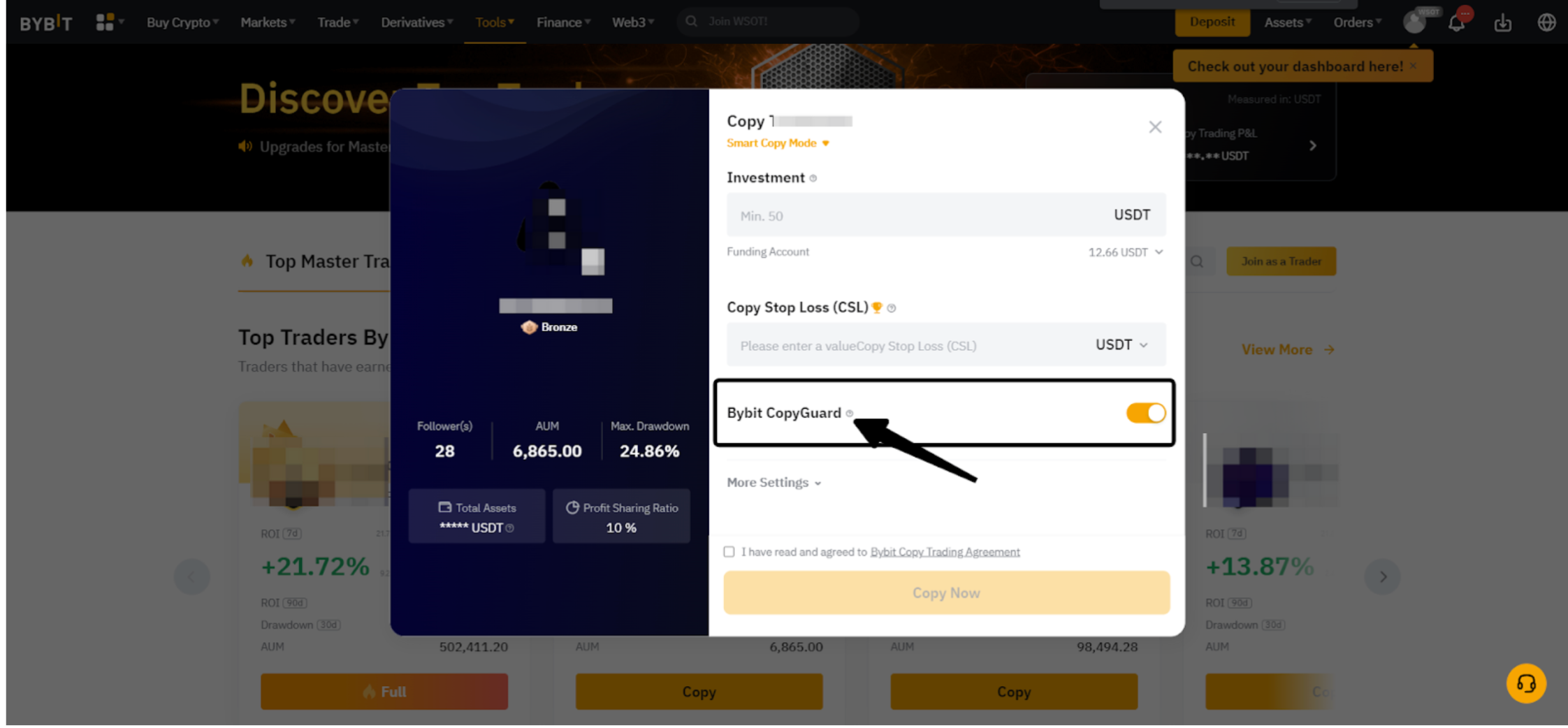

Copyguard activado |

Copyguard es una función avanzada diseñada para proteger a los seguidores a fin de que no se inicien trades si el sistema detecta que el precio ejecutado para el seguidor es menos favorable que el del Master Trader. Si el sistema determina que el precio ejecutado para el seguidor sería menos favorable que el precio del Master Trader, no se copiará el trade.

|

|

Más de 400 órdenes de entrada |

El mecanismo de intercambio de copias de Bybit funciona según una meticulosa lógica de orden por orden, lo que garantiza la precisión y la fiabilidad. Sin embargo, un gran número de órdenes de entrada ejecutadas en rápida sucesión en un breve plazo de tiempo podría dar lugar a una utilización sustancial e imprudente de los fondos. Este escenario expone los fondos de los inversores a mayores riesgos en un plazo limitado, lo que podría dar lugar a diferencias significativas entre las posiciones del Master Trader y las de los seguidores. En tal caso, el sistema impedirá temporalmente que la cuenta del seguidor copie las órdenes del Master Trader. |

Condiciones del mercado, volatilidad y liquidez

En copy trading, puede haber ligeras variaciones en el precio de ejecución debido a las condiciones del mercado y la liquidez, y esto puede dar lugar a diferencias en la composición general de la posición.

Es importante tener en cuenta que la entrada y salida de trades en la cuenta de copy trading del seguidor se realizan utilizando órdenes de mercado, que están sujetas a deslizamiento. El precio final ejecutado puede variar con respecto al del Master Trader debido al volumen y a las condiciones del mercado.

Limitaciones del Modo Smart Copy

El Modo Smart Copy en copy trading conlleva ciertas limitaciones debido a su naturaleza. Dos (2) limitaciones clave son un margen de la orden inadecuado y la incapacidad de añadir más fondos, lo que puede dar lugar a discrepancias en la posición o un mayor riesgo para los seguidores.

|

Margen de la orden inadecuado |

Todas las órdenes hechas en copy trading están sujetas a tamaños mínimos de orden, como BTCUSDT con una cantidad mínima de 0,001 BTC. En el Modo Smart Copy, tomaremos como ejemplo BTCUSDT. Si el margen de la orden de un seguidor, calculado en función de la proporción 𝑘 del Master Trader, no es suficiente para hacer una orden que cumpla el tamaño mínimo de orden, el sistema hará una orden con 0,001 BTC en lugar de rechazar la orden para minimizar el número de copy trades fallidos. De este modo, los seguidores utilizan una mayor proporción de su saldo disponible en comparación con los Master Traders y esto produce desviaciones con respecto a la posición de los Master Traders. |

|

Añadir nuevos fondos |

Al seleccionar el Modo Smart Copy, el apalancamiento de los seguidores y la relación cantidad del trade-saldo disponible emulan la del Master Trader. Para ilustrar cómo calcula esto el sistema, considera el siguiente ejemplo: Ejemplo 𝓍 = Saldo disponible del seguidor (AB) 𝑘 = Coste de la orden del Master Trader / (Margen de la orden del Master Trader + Saldo disponible) Margen de la orden estimado del seguidor: 𝑘 * 𝓍 En circunstancias normales, la utilización de fondos de los seguidores seguirá la misma proporción que la del Master Trader. Sin embargo, en el caso de que casi el 100% de los fondos se hayan utilizado como margen de posición, el Master Trader obtiene más flexibilidad y control para inyectar fondos nuevos en su cuenta. Este enfoque ayuda a reducir el riesgo general de la cuenta, especialmente cuando se emplea un apalancamiento total o se inician órdenes de entrada adicionales en el futuro. Como consecuencia, es posible que los seguidores no puedan replicar estas acciones y mostrarán discrepancias en la posición o un mayor riesgo. |

Limitaciones del modo de copia avanzado

El modo de copia avanzado es más adecuado para los seguidores que priorizan el tiempo de ejecución de órdenes individuales en lugar de la posición general. Una limitación de este modo es que todas las órdenes se emiten en función del coste fijo de la orden seleccionado por el seguidor, que se utiliza para estimar el margen requerido para realizar el trade. Sin embargo, esto puede dar lugar a una desviación en el valor de posición final calculado en comparación con el del Master Trader cuando el Master Trader ejecuta contratos con cantidades variables en cada orden.

Por ejemplo, consideremos un escenario en el que el Master Trader abre una posición larga en el modo de margen aislado con apalancamiento 10x. El seguidor, mediante el modo de copia avanzado, establece un margen fijo de 100 USDT por orden. En este caso, el coste fijo de la orden se utilizará para ejecutar las órdenes, lo que podría producir una discrepancia en el valor de posición final calculado en comparación con la posición del Master Trader.

|

Master Trader |

Seguidor | |||||

|

Hora de ejecución de la orden |

Cantidad de la orden |

Precio de la orden |

Precio promediado de entrada |

Cantidad de la orden |

Precio de la orden |

Precio promediado de entrada |

|

Hora A |

1 |

10 000 |

10 000 |

0,0988 |

10 000 |

10 000 |

|

Hora B |

3 |

20 000 |

17 500 |

0,0494 |

20 000 |

13 333,333 |

|

Hora C |

2 |

10 000 |

15 000 |

0,0988 |

10 000 |

12 000 |

Fórmulas

Cantidad de la orden (larga) = Margen de la orden × Apalancamiento / [Precio de la orden × (0,0012 × Apalancamiento + 0,9994)]

Precio promediado de entrada = Valor total del contrato/Cantidad total de la orden

Valor total del contrato = [(Cantidad1 × Precio1) + (Cantidad2 × Precio2) + (Cantidad3 × Precio3)...]

Bot de Trading

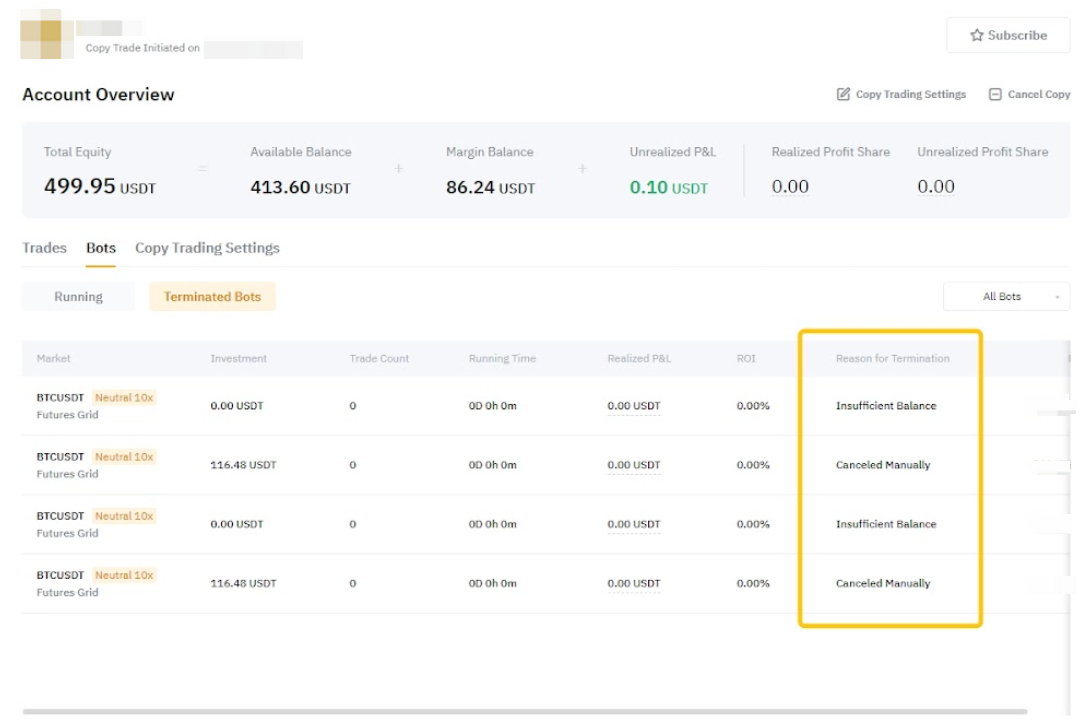

En Copy Trading, los Seguidores tienen la opción de copiar los parámetros de los Bot de Trading creados por el Master Trader. Por defecto, cualquier bot existente creado por el Master Trader será copiado por los Seguidores. Sin embargo, las siguientes razones pueden resultar en que los bots existentes no sean copiados.

-

Las condiciones del mercado han cambiado significativamente después de que el Master Trader creará inicialmente el bot, y ya no es adecuado, esos Bots no serán copiados. Por ejemplo, el precio de entrada de la posición del seguidor creada por el Bot de Trading copiado será peor que el del Master Trader. En este caso, el Bot de Trading del Master Trader se considerará no apto para ser copiado.

-

Los seguidores no tienen fondos suficientes para copiar el bot.

Puede consultar los motivos de cancelación de sus bots en Centro del usuario → Bots → Bots cancelados.

Desbordamiento de IMR

Los copy trades perdidos pueden ocurrir cuando el requisito de margen inicial (IMR) no puede aceptar la emisión de nuevas órdenes de entrada. Esto sucede para proteger la cuenta de superar sus límites de margen.

El IMR representa el margen total requerido por todas las órdenes activas y posiciones abiertas en tu cuenta. Cuando la IMR alcanza o supera el 100 %, indica que se ha utilizado todo tu saldo de margen. En este momento, no se pueden realizar órdenes adicionales que aumenten aún más el tamaño de tu posición.

Por ejemplo, si se copia una nueva operación pero la IMR calculada para el seguidor supera el 100 %, la orden se rechazará. Esto suele ocurrir cuando:

Desviación en el precio de marca: La suma de la pérdida de la orden (OL) y el coste de la orden (OC) en el momento de la ejecución es superior al saldo disponible del seguidor.

Conclusión

Comprender los diversos escenarios que pueden contribuir a las diferencias entre las posiciones del seguidor y las del Master Trader es crucial para que la experiencia de copy trading sea transparente y tenga éxito. Aunque las desviaciones menores son naturales debido a las fluctuaciones del mercado y las restricciones de ejecución, Bybit se esfuerza por minimizar las discrepancias y garantizar así una experiencia de copy trading fluida.

Si tienes alguna otra duda, consulta las preguntas frecuentes o envía una incidencia a nuestro servicio de atención al cliente a través de este formulario.

Apreciamos tu feedback sobre nuestros nuevos cambios y características. Haz clic aquí para compartir tus ideas con nuestro equipo de productos.